Calculateur de TVA HT et TTC

Le Calcul de la TVA : Comprendre et Appliquer la Taxe sur la Valeur Ajoutée

La Taxe sur la Valeur Ajoutée, ou TVA, est un impôt indirect incontournable dans le système fiscal de nombreux pays, notamment en France. Elle s'applique sur la consommation de biens et services et est collectée par les entreprises pour le compte de l'État. La TVA représente une part importante du prix payé par le consommateur final.

Mais comment se calcule-t-elle, et pourquoi est-elle si importante pour les entreprises et les particuliers ?

Cet article vous guidera à travers les principes du calcul de la TVA, les taux en vigueur en France et les méthodes pour calculer les montants hors taxes (HT) et toutes taxes comprises (TTC).

Qu'est-ce que la TVA ?

La TVA est une taxe indirecte qui pèse sur la consommation de la majorité des biens et services. Contrairement aux impôts directs comme l'impôt sur le revenu, la TVA est perçue lors de l'achat d'un produit ou service et est ensuite reversée à l'État par l'entreprise qui l'a collectée.

Cela signifie que chaque entreprise, qu'elle vende un bien ou propose un service, doit ajouter cette taxe au prix de vente final.

Cependant, la TVA ne constitue pas une charge pour les entreprises qui la collectent : elles récupèrent la TVA qu'elles paient à leurs fournisseurs. C'est le consommateur final qui supporte la TVA, car c'est lui qui paye le prix TTC, incluant cette taxe.

Les taux de TVA en France

La TVA est appliquée à différents taux selon la nature des biens et services. En France, il existe quatre principaux taux de TVA :

- Taux normal de 20% : Ce taux s'applique à la majorité des biens et services, tels que les vêtements, l'électronique, les véhicules, etc.

- Taux intermédiaire de 10% : Il concerne notamment la restauration, les travaux de rénovation dans les logements ou encore les transports.

- Taux réduit de 5,5% : Il s'applique aux produits de première nécessité, comme la plupart des produits alimentaires, l'eau, les abonnements à la presse, les livres, ou encore les équipements pour les personnes handicapées.

- Taux super réduit de 2,1% : Ce taux s'applique à des biens très spécifiques, comme certains médicaments remboursables ou la presse imprimée.

Comment calculer la TVA ?

a) Le calcul du prix TTC à partir d'un montant HT

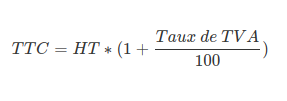

Le prix Toutes Taxes Comprises (TTC) est la somme du prix Hors Taxes (HT) et de la TVA. La formule de calcul du prix TTC à partir d'un montant HT est la suivante :

Exemple :

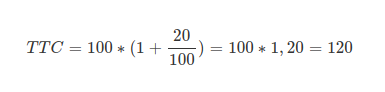

Imaginons que vous vendiez un produit au prix de 100 € HT, et que le taux de TVA applicable soit de 20 %. Le calcul du prix TTC sera :

Le prix TTC que vous devrez facturer à votre client sera donc de 120 €.

b) Le calcul du montant de la TVA à partir du montant HT

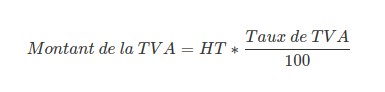

Le montant de la TVA que vous devez ajouter à un prix HT peut être calculé avec cette formule :

Exemple :

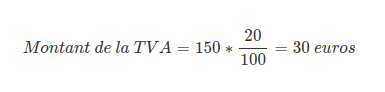

Si le montant HT est de 150 € et que le taux de TVA est de 20 %, le calcul sera :

Vous devrez donc ajouter 30 € de TVA à votre montant HT, ce qui portera le prix TTC à 180 €.

c) Le calcul du prix HT à partir d'un montant TTC

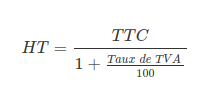

Si vous connaissez le montant TTC et que vous souhaitez déterminer le montant HT, voici la formule à utiliser :

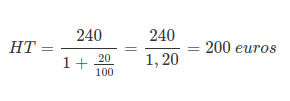

Exemple :

Si le montant TTC est de 240 € et que le taux de TVA est de 20 %, le calcul sera :

Le prix HT est donc de 200 €.

d) Le calcul du montant de la TVA à partir d'un prix TTC

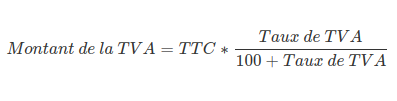

Si vous souhaitez directement calculer le montant de la TVA à partir du montant TTC, la formule à utiliser est la suivante :

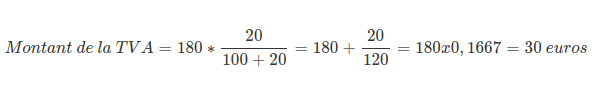

Exemple :

Avec un montant TTC de 180 € et un taux de TVA de 20 %, le montant de la TVA est :

Ainsi, le montant de la TVA est de 30 €.

Pourquoi le calcul de la TVA est-il important ?

1) Pour les entreprises

Le calcul correct de la TVA est crucial pour les entreprises. Non seulement elles doivent facturer la TVA à leurs clients, mais elles doivent également déclarer et reverser la TVA collectée à l'État. Une erreur dans le calcul ou la déclaration de la TVA peut entraîner des sanctions fiscales, des amendes, voire des redressements fiscaux.

Par ailleurs, les entreprises peuvent également récupérer la TVA qu'elles ont payée à leurs fournisseurs (la TVA déductible), ce qui a un impact direct sur leur trésorerie.

Savoir calculer correctement la TVA permet donc de mieux gérer ses finances et de respecter ses obligations fiscales.

2) Pour les consommateurs

Comprendre le calcul de la TVA permet aux consommateurs de savoir exactement ce qu'ils paient pour un bien ou un service, et quelle part de ce prix correspond à la taxe. Cela permet de mieux comparer les prix et de comprendre comment les taxes influencent les coûts.